唐澤経営コンサルティング事務所の唐澤です。中小企業診断士・ITストラテジストの資格を持ち、20年以上にわたり、中堅中小企業の経営戦略立案や業務改革、IT化構想策定などのコンサルティングに従事してきました。

このコラムでは、私のこれまでのコンサルティング経験をもとに、中堅中小企業の経営に役立つ情報を発信しています。

「今月も粗利はしっかり確保できた。よし、来月もこの調子でいこう!」

多くの経営者の方が、毎月の試算表を見てこのように考えていらっしゃるのではないでしょうか?売上から売上原価を引いた「粗利(売上総利益)」は、会社の儲けを測るための最も基本的な指標として広く認識されています。もちろん、粗利を意識することは経営の第一歩として非常に重要です。

しかし、もしあなたが「粗利さえ見ていれば、会社の儲けは把握できている」と考えているとしたら、それは危険な誤解かもしれません。

- 良かれと思って取った値下げ戦略が、会社の首を絞めていたケース

- 儲かっているはずの事業が、実は赤字を垂れ流していたケース

- 受けるべきではなかった案件に手を出して、利益を圧迫してしまったケース

これらの悲劇は、決して他人事ではありません。物価高、人手不足、そして先行きが不透明な経済状況の中、どんぶり勘定の経営は命取りになります。今こそ、会社の「本当の儲け」を正確に把握し、科学的な根拠に基づいた経営判断を下す時です。

そのカギを握るのが、今回お話する「限界利益」という考え方です。

このコラムでは、「粗利」と「限界利益」の決定的な違いから、限界利益を使って会社の利益構造を丸裸にし、明日からの経営判断に活かすための超実践的なテクニックまで、私のコンサル経験を凝縮してお伝えします。「数字は苦手で…」という社長にこそ、読んでいただきたい内容です。専門用語は極力使わず、使う場合も分かりやすく解説しますのでご安心ください。この記事を読み終える頃には、あなたは自社のビジネスを新たな視点で見つめ直し、より的確な次の一手を打つための「武器」を手にしているはずです。

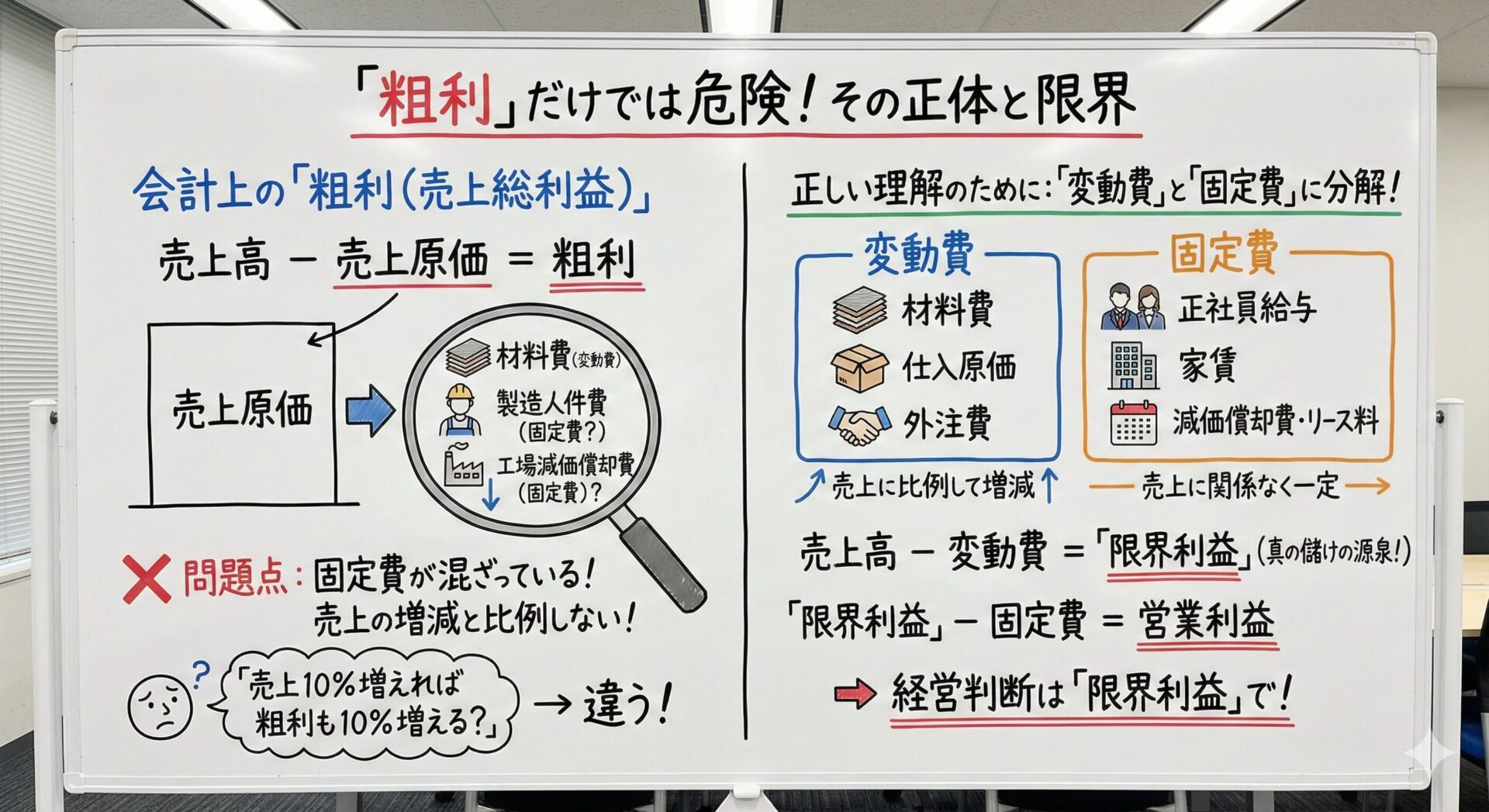

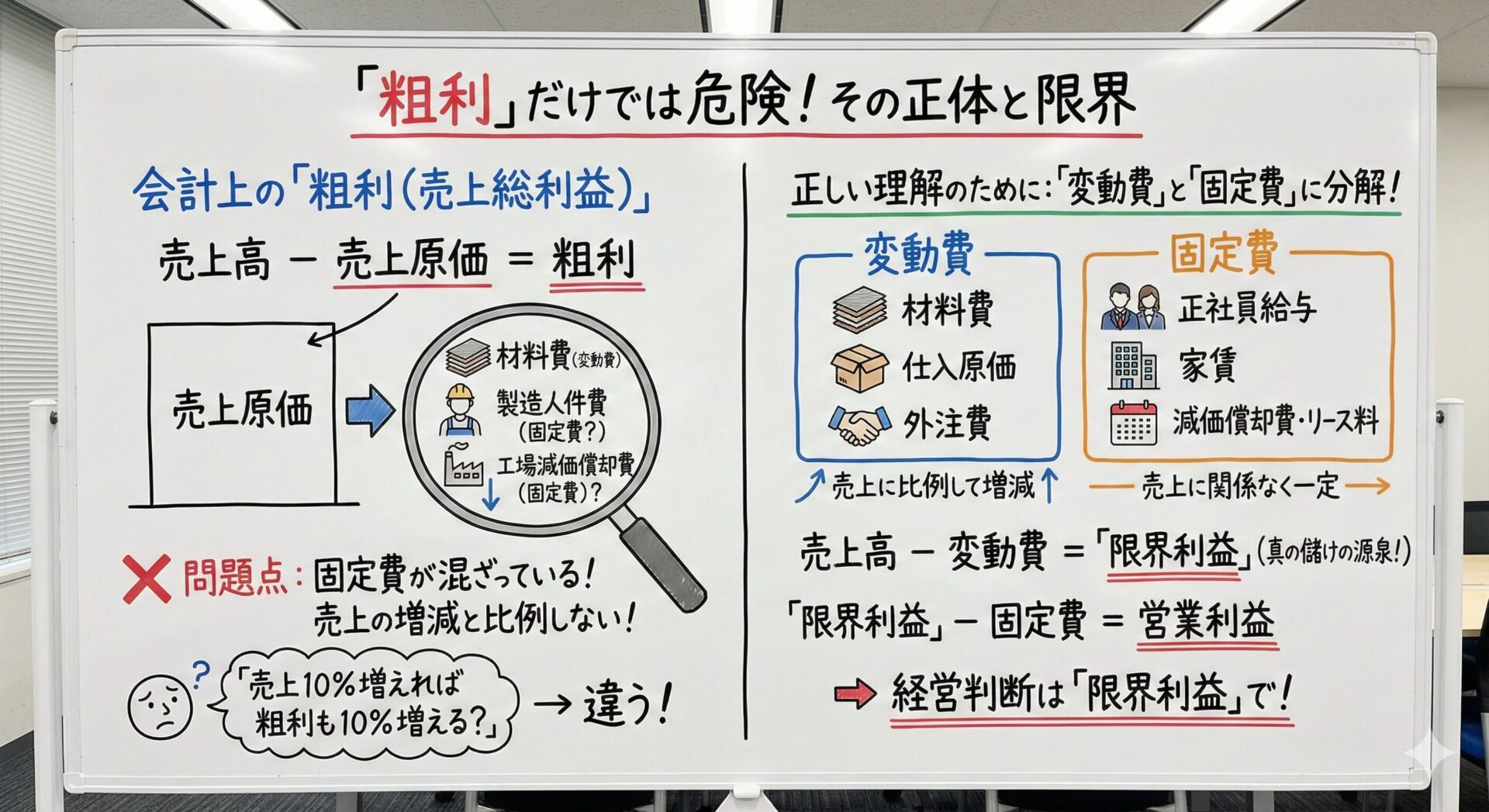

「粗利」の正体とその限界

まず、多くの方が馴染みのある「粗利」について、その正体と限界を正しく理解することから始めましょう。

会計上の「粗利(売上総利益)」とは?

会計の世界で「粗利」は、正式には「売上総利益」と呼ばれます。損益計算書(P/L)の一番上に表示される、非常に重要な利益です。計算式はいたってシンプルです。

粗利(売上総利益)=売上高−売上原価

例えば、1,000円で仕入れた商品を1,500円で販売する小売業であれば、粗利は500円です。製造業であれば、製品を作るのにかかった材料費や製造ラインの人件費、工場の減価償却費などを「売上原価」として売上から差し引きます。粗利は、会社が提供する商品やサービスそのものの収益力を示す指標として、金融機関からの融資審査などでも重視される数字です。

なぜ「粗利」だけでは危険なのか?

粗利は重要です。しかし、粗利だけを見て経営判断を行うことには、大きな落とし穴があります。その最大の理由は、「売上原価」の定義が曖昧で、固定費的な経費が含まれてしまっているケースが多いからです。

ここで、会社の費用を2つの種類に分けて考えてみましょう。

- 変動費: 売上の増減に比例して増減する費用(例:商品の仕入原価、製品の材料費、売上に応じて支払う販売手数料、外注費など)

- 固定費: 売上の増減に関係なく一定額が発生する費用(例:正社員の給与、事務所の家賃、減価償却費、リース料など)

実は、会計ルール(日本の企業会計原則)では、この「変動費」と「固定費」を明確に区別して損益計算書を作成することは求められていません。特に製造業の「売上原価(製造原価)」には、材料費(変動費)だけでなく、工場で働く正社員の人件費や、工場の建物の減価償却費といった固定費が多く含まれています。建設業の現場監督の人件費なども同様です。卸売業や小売業であっても、仕入担当の正社員の人件費が売上原価に含まれていることがあります。

ここに大きな問題が潜んでいます。固定費が含まれた「粗利」を見ていると、「売上が10%増えれば、粗利も10%増えるだろう」といった単純な予測が成り立ちません。 なぜなら、売上が増えても、売上原価に含まれる人件費や減価償却費といった固定費は、すぐには増えないからです。

逆に、売上が落ち込んだ時も、固定費は容赦なくのしかかってきます。この構造を理解しないまま、「粗利率が30%だから、10万円の値下げをしても、30万円分多く売れば取り返せるだろう」といった安易な判断を下すと、思ったように利益が残らず、資金繰りを圧迫する原因となるのです。 つまり、粗利は「事業活動の儲け」を正確に示しているとは限らないのです。この数字の限界を知ることが、より精度の高い経営への第一歩となります。

粗利が「事業活動の儲け」を正確に示しているとは限らない。

会社の本当の儲けがわかる「限界利益」

粗利の限界が見えてきたところで、いよいよ本題である「限界利益」の登場です。この限界利益こそが、会社の「本当の儲け」を可視化し、あなたの経営判断の精度を劇的に高める武器となります。

「限界利益」とは何か?

限界利益の計算式も、非常にシンプルです。

限界利益=売上高−変動費

粗利との違いは一目瞭然ですね。「売上原価」を引くか、「変動費」を引くか、ただそれだけです。しかし、この違いが天と地ほどの差を生むのです。

限界利益は、「売上高が1単位増えることで、追加で得られる利益」を意味します。つまり、商品やサービスが1つ売れた時に、手元にいくら「儲け」が残るのかを直接的に示してくれる数字です。この限界利益で、まずは「固定費」を回収します。そして、固定費をすべて回収しきった後、残った限界利益が会社の「営業利益」となります。

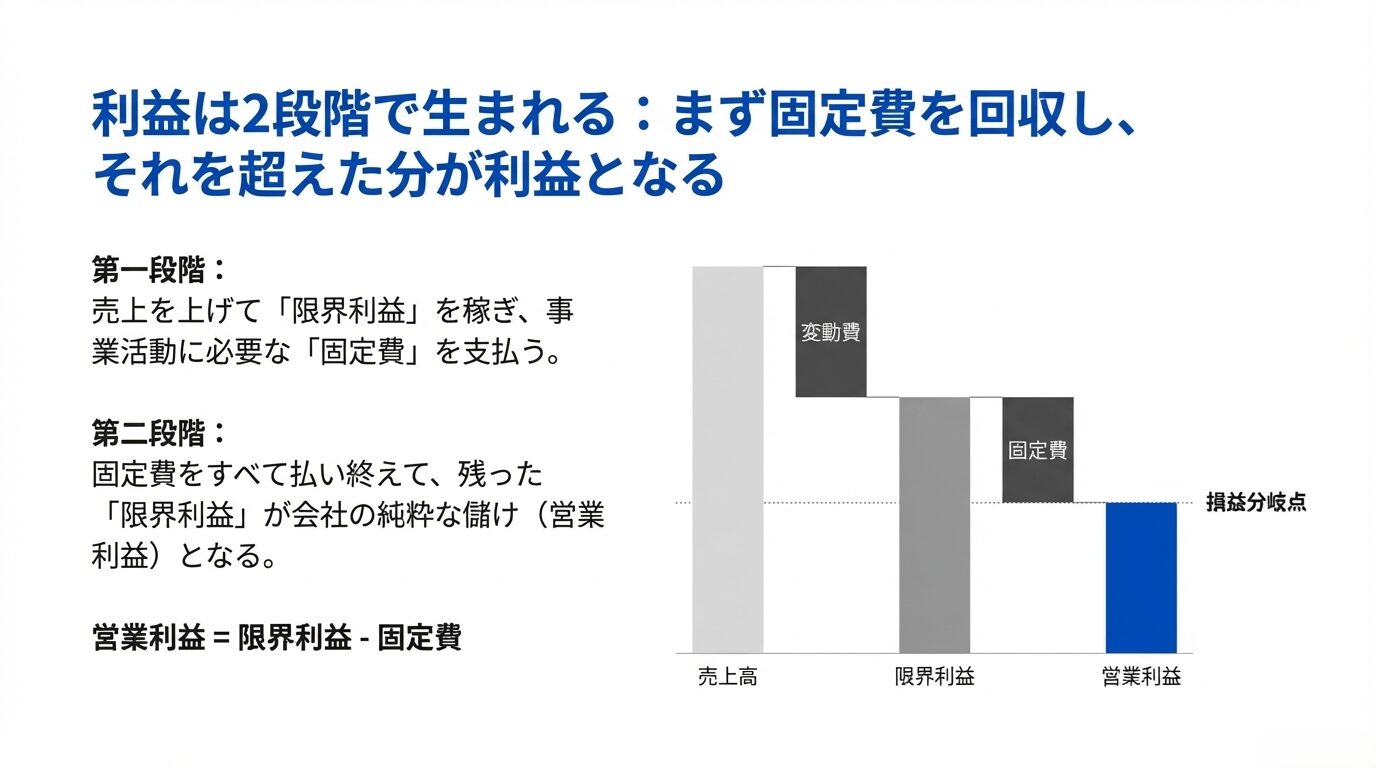

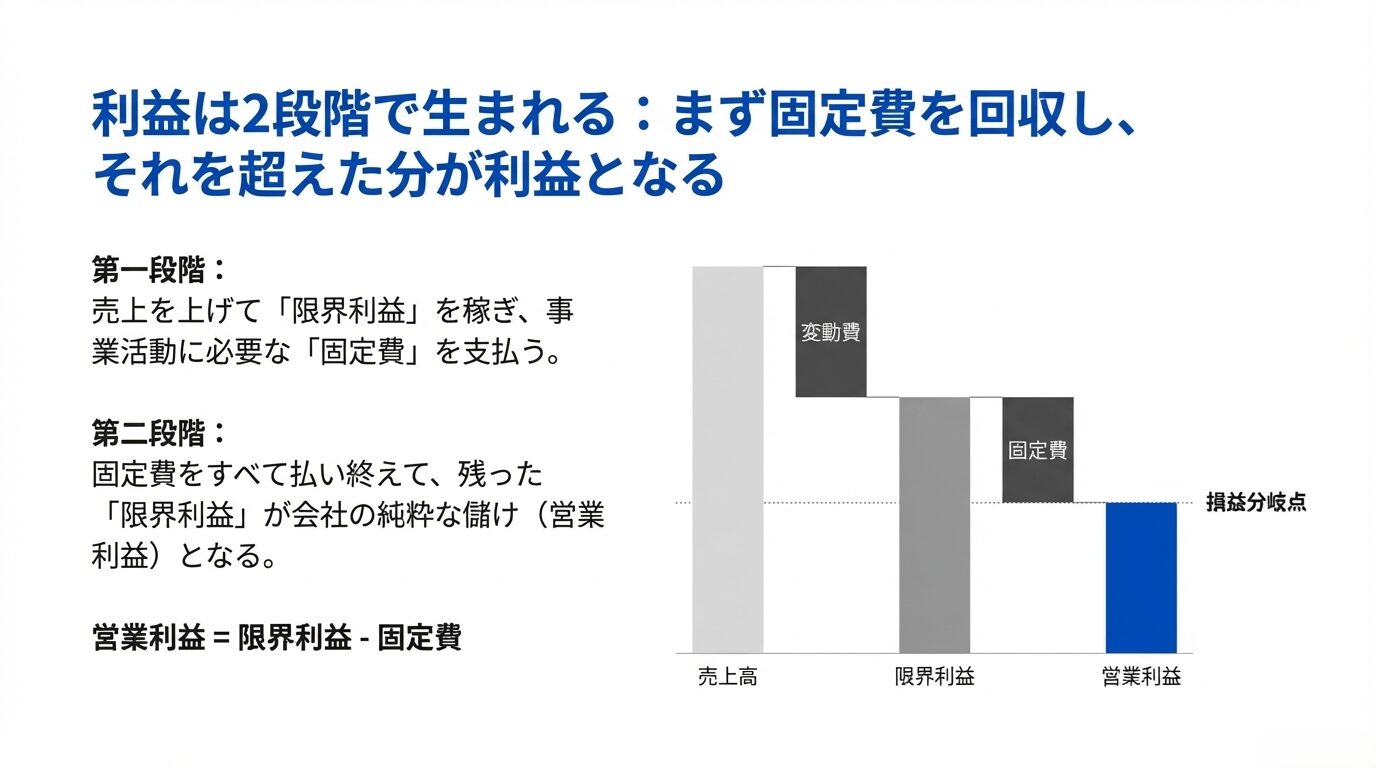

営業利益=限界利益−固定費

この利益構造を理解することが極めて重要です。会社の利益は、以下の2段階で生まれるのです。

- 第一段階: 売上を上げて「限界利益」を稼ぎ、事業活動に必要な「固定費」を支払う。

- 第二段階: 固定費をすべて払い終えて、残った「限界利益」が会社の純粋な儲け(営業利益)となる。

この考え方を使えば、「あといくら売上を上げれば赤字から脱却できるのか?」といった問いにも、極めて明確に答えられるようになります。

すべてはここから!自社の費用を「固変分解」する

限界利益を計算するためには、まず自社の費用を「変動費」と「固定費」に分ける作業、通称「固変分解(こへんぶんかい)」が必要です。

「うわ、面倒くさそう…」と感じた社長、どうかここで諦めないでください。最初は難しく感じるかもしれませんが、一度ルールを決めてしまえば、あとは経理担当者に任せることも可能です。完璧を目指す必要はありません。まずは大まかに分けるだけでも、経営の見え方は劇的に変わります。中小企業が実践しやすい簡単な固変分解の方法として「勘定科目法」があります。これは、損益計算書の勘定科目ごとに、その性質から変動費か固定費かを判断していく方法です。

| 勘定科目 | 変動費 or 固定費? | 判定のポイント |

|---|---|---|

| 【変動費になりやすい科目】 | ||

| 材料費・商品仕入高 | 変動費 | 売上にほぼ完全に比例して増減する費用の代表格。 |

| 外注費・加工費 | 変動費 | 生産量や受注量に応じて支払額が変わるものは変動費。 |

| 荷造運搬費 | 変動費 | 商品の出荷量に応じて増減する運賃など。 |

| 販売手数料 | 変動費 | 売上高の〇%といった形で支払う手数料。 |

| 【固定費になりやすい科目】 | ||

| 役員報酬・従業員給与 | 固定費 | 月給制の正社員の給与は、売上に関係なく固定的。 |

| 地代家賃 | 固定費 | 売上がゼロでも発生する費用の代表格。 |

| 減価償却費 | 固定費 | 設備や建物の価値の減少分。会計上の費用。 |

| リース料 | 固定費 | コピー機や社用車など。 |

| 広告宣伝費 | 固定費 | 基本的には固定費。ただし、売上連動型の広告は変動費と考えることも。 |

| 【判断が分かれる科目(準変動費・準固定費)】 | ||

| 水道光熱費 | 混合費 | 基本料金(固定費)+使用量に応じた料金(変動費)。大まかに固定費としても良い。 |

| 支払利息 | 固定費 | 売上とは直接関係ないため、基本的には固定費。 |

| 人件費(残業代・賞与) | 混合費 | 基本給は固定費だが、繁忙期の残業代や業績連動賞与は変動費的な側面も持つ。 |

ポイントは「100%完璧に分けようとしないこと」です。例えば人件費も、基本的には固定費として捉えて問題ありません。まずは自社なりのルールを決めて、ざっくりとでも分けてみることが重要です。この作業を行うだけでも、自社のコスト構造が驚くほどクリアになります。

限界利益で経営が変わる!明日から使える4つの実践テクニック

固変分解を行い、自社の限界利益が計算できるようになったら、いよいよ実践です。ここでは、私がクライアントに必ずアドバイスする、限界利益を活用した4つの経営判断テクニックをご紹介します。

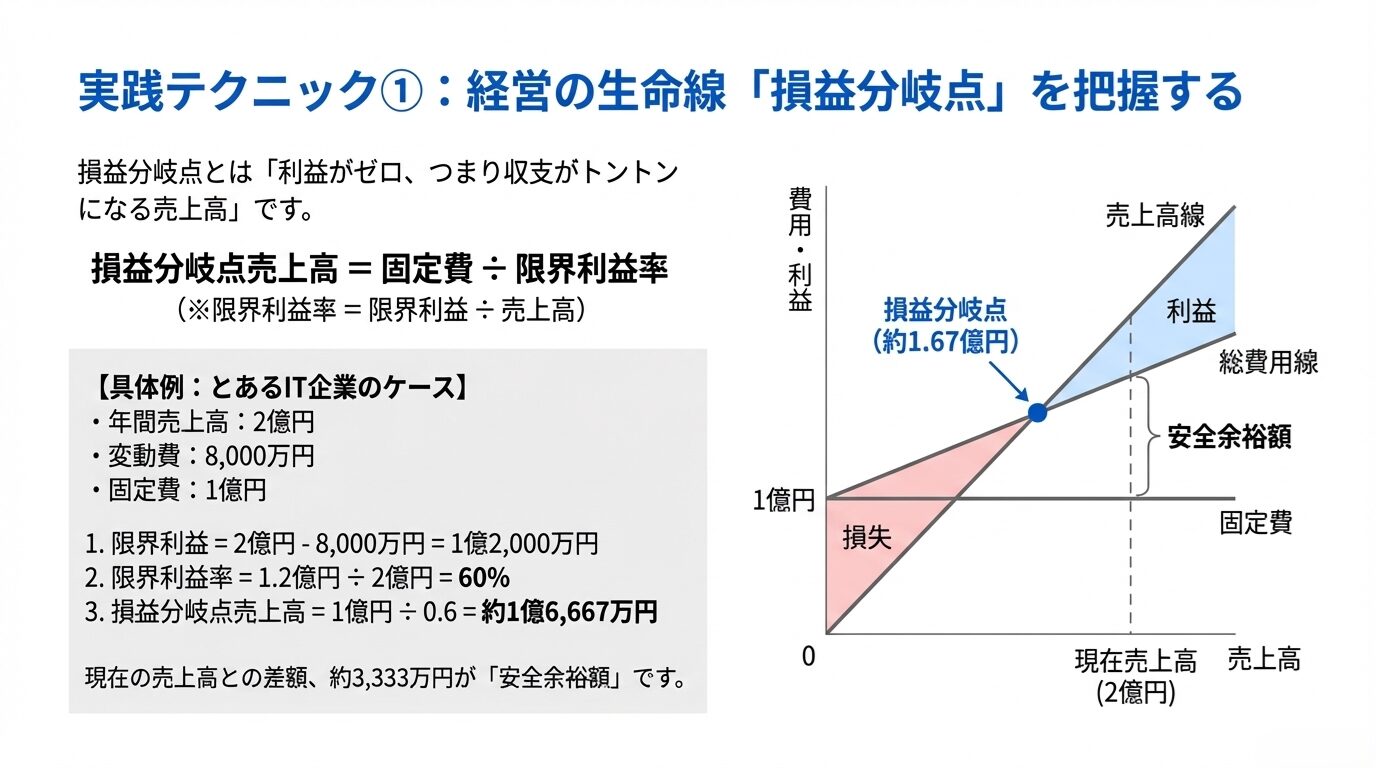

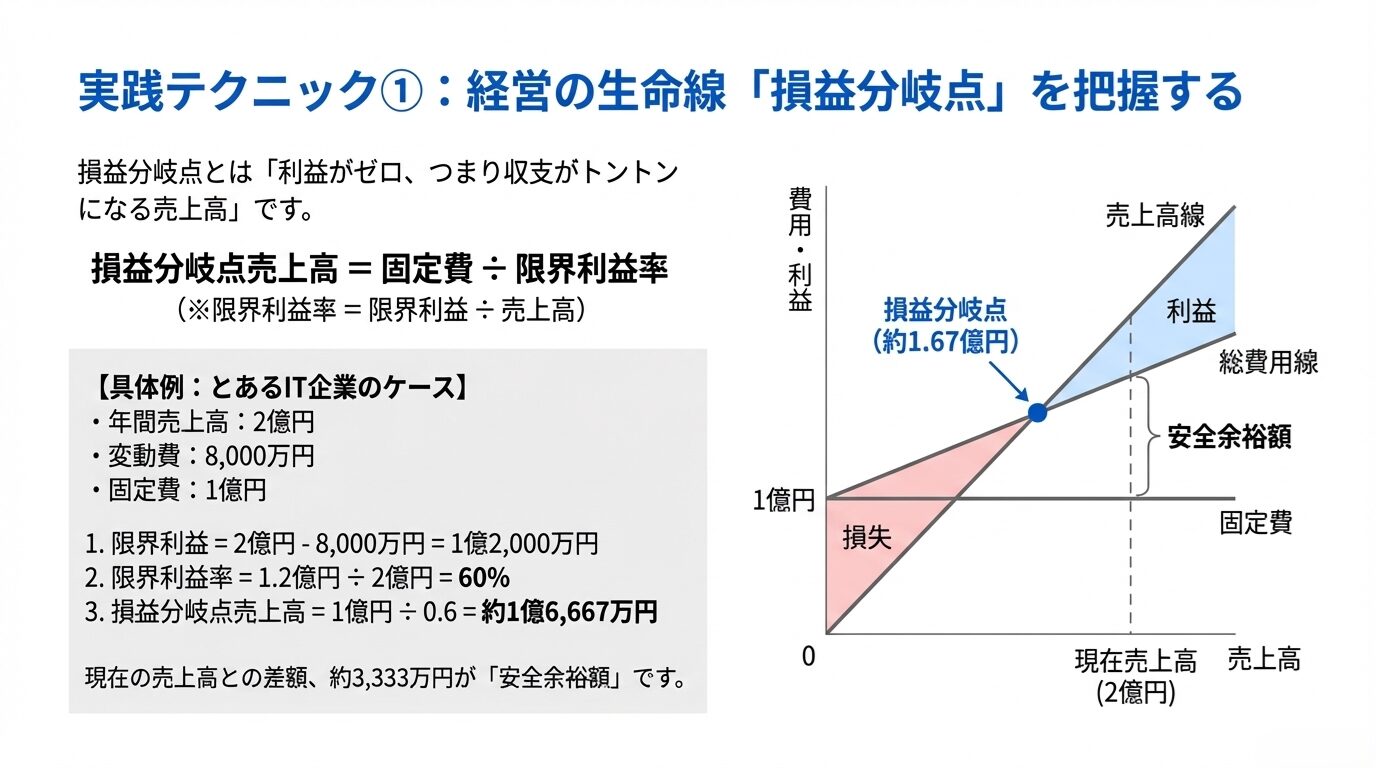

テクニック1:会社の健康診断!「損益分岐点分析」

限界利益を理解する最大のメリットの一つが、「損益分岐点」がわかることです。損益分岐点とは、利益がゼロ、つまり収支がトントンになる売上高のことです。これ以上売上が下がると赤字になり、これ以上売上が上がると黒字になる、まさに経営の生命線です。

計算式は以下の通りです。

損益分岐点売上高=固定費÷限界利益率 ※限界利益率 = 限界利益 ÷ 売上高

【具体例:とあるIT企業のケース】

- 年間売上高:2億円

- 変動費:8,000万円

- 固定費:1億円

まず、この会社の限界利益と限界利益率を計算します。

- 限界利益 = 2億円 – 8,000万円 = 1億2,000万円

- 限界利益率 = 1億2,000万円 ÷ 2億円 = 0.6 (60%)

この限界利益率60%というのは、「売上が100円増えると、限界利益が60円増える」ことを意味します。この60円をコツコツ積み重ねて、1億円の固定費を回収していくわけです。

では、損益分岐点売上高はいくらになるでしょうか。

- 損益分岐点売上高 = 1億円 ÷ 0.6 = 約1億6,667万円

この会社は、最低でも約1億6,667万円の売上を達成しないと、赤字になってしまうことが分かりました。現在の売上高は2億円なので、差額の約3,333万円が「安全余裕額」となり、経営にどれだけ余裕があるかを示しています。

社長であるあなたは、この損益分岐点を常に頭に入れておくべきです。月次の試算表が出たら、「今月は損益分岐点を超えられたか?」を確認する。もし未達であれば、その原因は何か?(売上が足りないのか、変動費が増えすぎたのか、固定費が膨らんだのか)を分析し、すぐに対策を打つことができます。

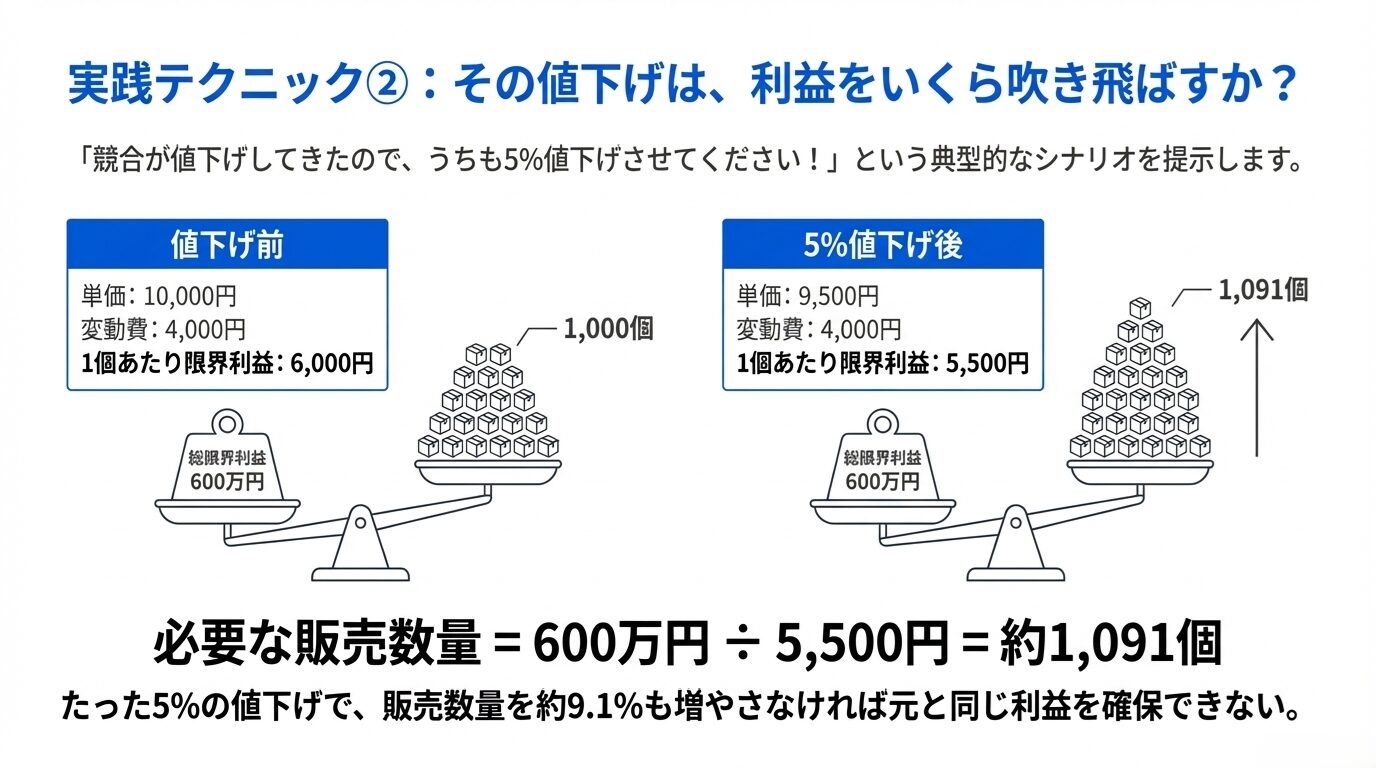

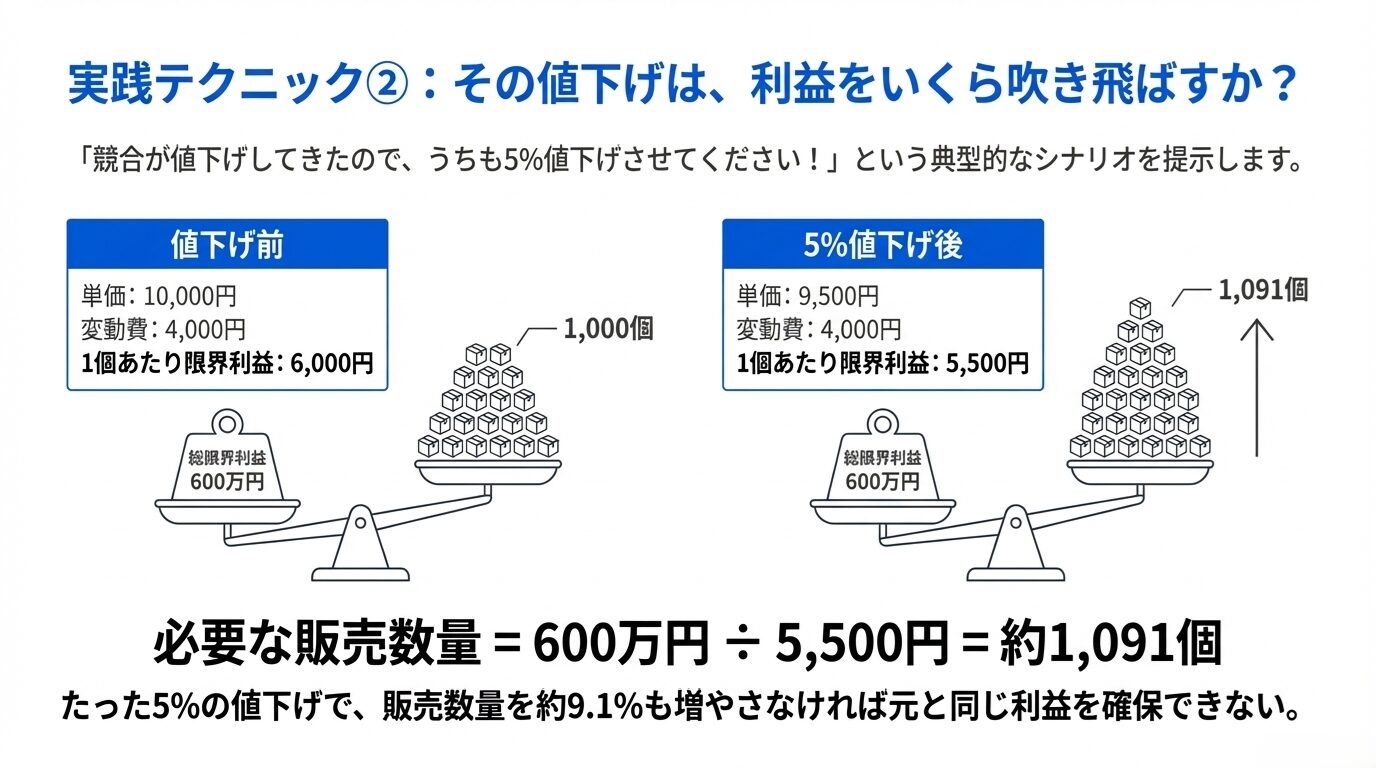

テクニック2:その値下げ、本当に儲かりますか?

営業担当から「競合が値下げしてきたので、うちも5%値下げさせてください!」とお願いされたら、社長のあなたはどう判断しますか?「5%くらいなら、その分多く売ればいいだろう」と安易に承認してはいけません。限界利益を使えば、その値下げが利益にどれほどのインパクトを与えるか、恐ろしいほど明確に分かります。

【具体例:単価10,000円、変動費4,000円の商品の場合】

この商品の限界利益は、10,000円 – 4,000円 = 6,000円 です。仮に、月に1,000個販売しているとすると、

- 売上高:10,000円 × 1,000個 = 1,000万円

- 総限界利益:6,000円 × 1,000個 = 600万円

となります。この600万円から固定費を支払います。

ここで、販売価格を5%値下げして9,500円にするとどうなるでしょうか?変動費は変わらないので、1個あたりの限界利益は、9,500円 – 4,000円 = 5,500円 に減少します。値下げ前と同じ600万円の総限界利益を稼ぐためには、何個売る必要があるでしょうか?

- 必要な販売数量 = 600万円 ÷ 5,500円 = 約1,091個

なんと、たった5%の値下げをしただけで、販売数量を約9.1%も増やさなければ、元と同じ利益額を確保できないのです。このシミュレーションなしに、「5%の値下げなら、販売数量も5%増やせばいいだろう」と考えていたら大間違いです。限界利益が低い商品(薄利多売モデル)ほど、この影響はさらに大きくなります。安易な値下げがいかに危険か、お分かりいただけたでしょうか。

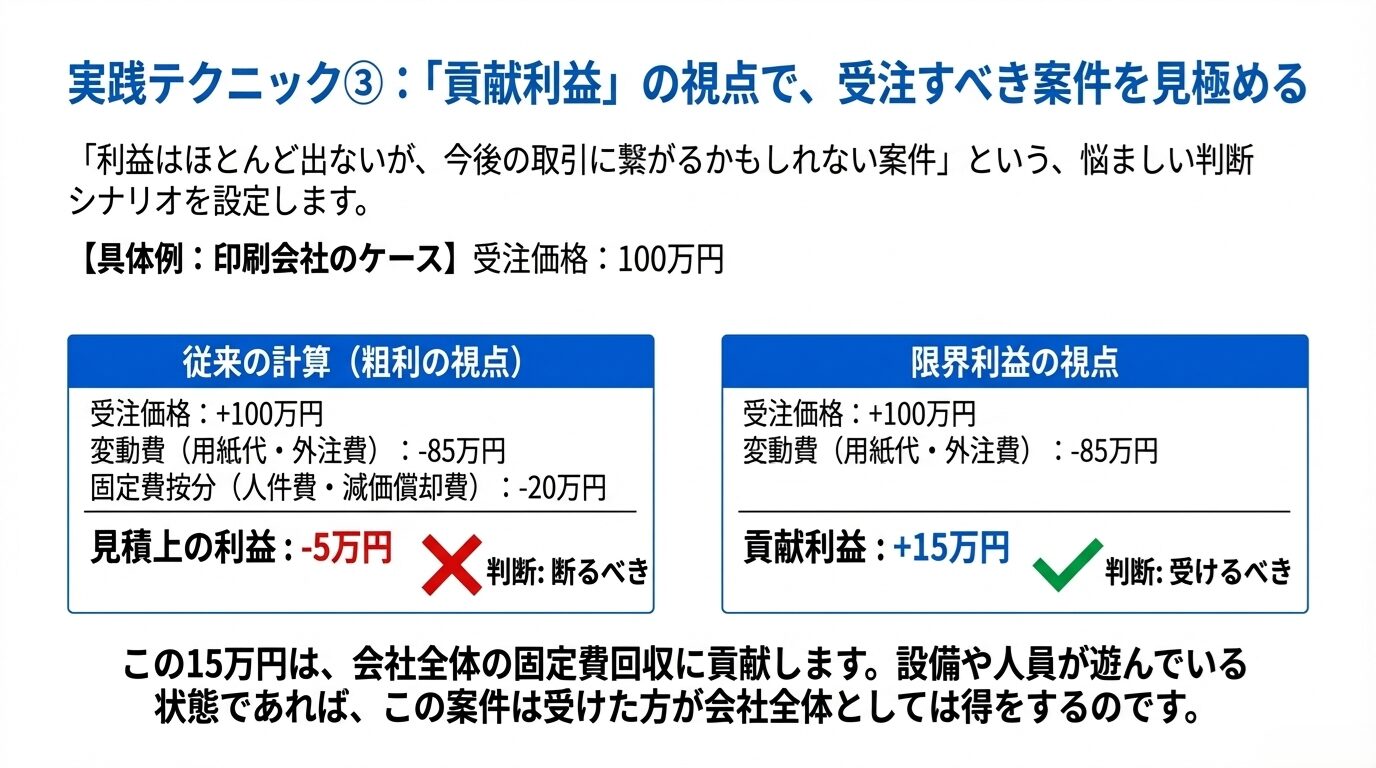

テクニック3:「この案件、受けるべきか?」を見極める貢献利益の視点

「利益はほとんど出ないけど、今後の取引に繋がるかもしれないから、この案件は受けた方がいいだろうか…」

このような悩ましい判断を迫られることも多いでしょう。ここでも限界利益が役立ちます。

【具体例:印刷会社のケース】

- 受注価格:100万円

- この案件にかかる費用見積り:

- 用紙代・インク代(変動費):70万円

- 外注デザイン費(変動費):15万円

- 自社の印刷オペレーター人件費や機械の減価償却費の按分(固定費):20万円

- 見積上の利益:-5万円(赤字)

通常の原価計算では、利益が-5万円なので「この案件は赤字だから断るべき」という結論になります。しかし、限界利益で考えてみましょう。この案件を受けることで発生する追加的な費用(変動費)は、用紙代70万円と外注費15万円の合計85万円です。

- この案件から得られる限界利益 = 受注価格100万円 – 変動費85万円 = 15万円

この15万円は「貢献利益」とも呼ばれます。この案件を受けることで、会社全体の固定費を回収するために、新たに15万円が貢献してくれることを意味します。もし、この案件を断った場合、この15万円は生まれません。しかし、オペレーターの人件費や機械の減価償却費といった固定費は、案件を受けようが断ろうが発生し続けます。

もちろん、他に限界利益がもっと大きい案件で設備や人員が埋まっているなら、そちらを優先すべきです。しかし、もし設備や人員が遊んでいる状態なのであれば、たとえ会計上の見積りが赤字でも、限界利益(貢献利益)がプラスである限り、その案件は受けた方が会社全体としては得をするのです。この視点を持つことで、機会損失を防ぎ、キャッシュフローを改善させることができます。

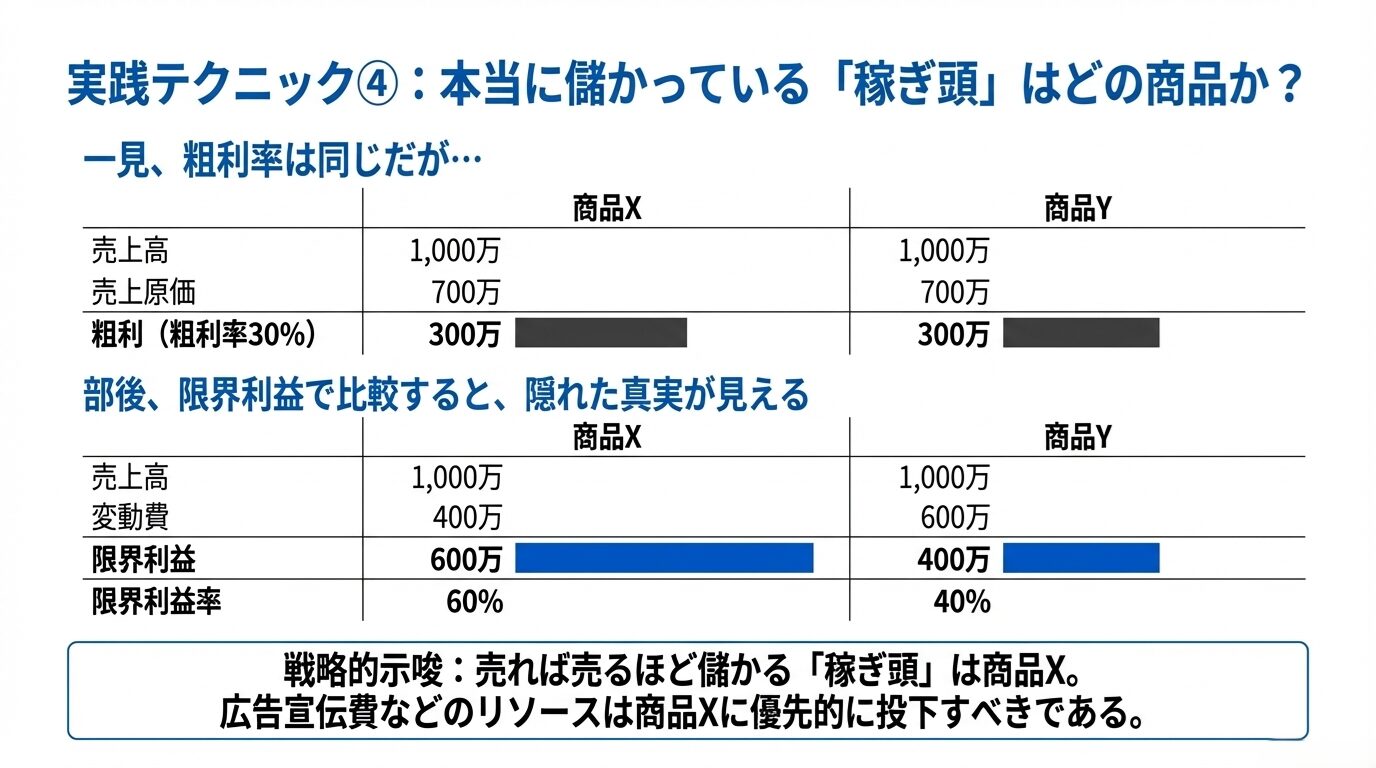

テクニック4:どの商品・事業が本当に儲かっているか?

あなたの会社には複数の商品や事業があるかもしれません。それぞれの「粗利率」は把握していても、「限界利益率」で比較したことはありますか?

【具体例:メーカーA社の2つの商品】

| 商品X | 商品Y | |

|---|---|---|

| 売上高 | 1,000万円 | 1,000万円 |

| 売上原価 | 700万円 | 700万円 |

| 粗利(売上総利益) | 300万円 | 300万円 |

| 粗利率 | 30% | 30% |

粗利だけ見ると、どちらの商品も同じだけ会社に貢献しているように見えます。では、これを固変分解して、限界利益を見てみましょう。

| 商品X | 商品Y | |

|---|---|---|

| 売上高 | 1,000万円 | 1,000万円 |

| 変動費 | 400万円 (材料費、豪華なパッケージ費用) | 600万円 (材料費、簡易包装費用) |

| 限界利益 | 600万円 | 400万円 |

| 限界利益率 | 60% | 40% |

| 固定費※売上原価に含まれていた固定費を分解したイメージ | 300万円 (専用製造ラインの人件費・減価償却費) | 100万円 (汎用ラインでの製造のため按分額が少ない) |

| 営業利益 | 300万円 | 300万円 |

この分析から何が分かるでしょうか?

- 商品Xは、限界利益率が60%と非常に高い。つまり、売れば売るほど儲けが大きく増える「稼ぎ頭」です。広告宣伝費を投下してでも、さらに販売を強化すべき商品と言えます。

- 商品Yは、限界利益率が40%と相対的に低い。粗利率は同じ30%でも、儲けの効率は商品Xに劣ります。

もし、あなたが両社の営業利益が同じだからといって、同じようにリソースを配分していたとしたら、それは機会損失に繋がっていたかもしれません。限界利益率の高い商品Xに、より多くの広告宣伝費や営業人員を投入することで、会社全体の利益を最大化できる可能性が見えてきます。

Q&A

Q1. 固変分解が難しくて、自社だけではできそうにありません。どうすれば良いですか?

A. 最初から完璧を目指さないことが肝心です。まずは経理担当者の方と相談し、「勘定科目法」で大まかに分類することから始めてみてください。顧問税理士に相談するのも良い方法です。税理士は税務申告のプロですが、依頼すれば固変分解や経営分析用の資料作成に対応してくれる場合も多いです(別途費用がかかる場合もあります)。それでも難しい、あるいはもっと精度を高めたいと感じた場合は、我々のような中小企業の財務に詳しい経営コンサルタントにご相談いただくのが一番の近道です。客観的な視点で、貴社の実態に合ったコスト構造分析をお手伝いできます。

Q2. 限界利益と似た言葉で「貢献利益」という言葉も聞きますが、違いは何ですか?

A. 実務上は、「限界利益」と「貢献利益」はほぼ同じ意味で使われることがほとんどです。厳密な管理会計の世界では、限界利益(売上高-変動費)から、さらに特定の製品や事業に紐づく個別の固定費(その製品の製造を止めれば発生しなくなる広告費や専用設備の減価償却費など)を差し引いたものを「貢献利益」と呼んで区別することがあります。しかし、中小企業の経営判断においては、「限界利益=貢献利益」と捉えていただいて差し支えありません。「その売上が、固定費の回収と最終的な利益にどれだけ貢献してくれるか」を示す指標だとご理解ください。

Q3. すべての費用をきれいに変動費と固定費に分けられません。どうすれば良いですか?

A. まさにその通りで、すべての費用を100%きれいに分けることは不可能です。例えば、電気代のように基本料金(固定費)と使用量料金(変動費)が混ざった「準変動費」や、一定の売上までは定額で、それを超えると階段状に増える「準固定費」(例:管理する人員が一定数増えるたびにマネージャーを一人増やす場合の人件費など)も存在します。ここでも重要なのは「完璧主義に陥らない」ことです。金額的なインパクトが大きい勘定科目から優先的に分類し、判断に迷う少額の科目は、一旦どちらか(例えば固定費)に含めてしまうという割り切りも必要です。経営判断に大きな影響を与えない範囲であれば、多少の曖昧さは許容して、まずは「やってみる」ことが大切です。

Q4. 限界利益だけ見ていれば、経営は万全ですか?

A. それは「No」です。限界利益は、利益構造を理解し、短期的な意思決定を行う上で非常に強力なツールですが、万能ではありません。例えば、限界利益を追求するあまり、将来への投資(研究開発費、人財育成費など)をすべてコストカットの対象にしてしまうと、会社の長期的な成長を損なう恐れがあります。また、限界利益分析は主に「経済的合理性」を測るものさしであり、「企業ブランドの維持」や「従業員のモチベーション」「取引先との長期的な関係性」といった、数値化しにくい非財務的な要素も、経営判断においては同等に重要です。 限界利益という強力な武器を手にしつつも、それだけに頼るのではなく、大局観を持って総合的に判断することが、優れた経営者には求められます。

まとめ:数字の向こう側に見える、会社の未来

今回は、「粗利」と「限界利益」の決定的な違い、そして限界利益を活用した実践的な経営判断の方法について、私の経験を交えながら解説しました。

- 会計上の「粗利」には固定費が含まれており、会社の本当の儲けを示す指標とは言えない。

- 「限界利益(売上高-変動費)」こそが、売上の増加によって手元に残る儲けを示す。

- 限界利益を理解すれば、「損益分岐点」がわかり、的確な「価格決定」や「受注判断」、「事業評価」が可能になる。

多くの社長が「勘と経験」に頼った経営から抜け出せない中、あなたが今日学んだ「限界利益」という視点は、競合他社に対する計り知れないアドバンテージとなります。それは、自社のビジネスの構造を、誰よりも深く理解しているという自信に繋がるからです。

まずは、お使いの会計ソフトから前期の損益計算書を引っ張り出し、鉛筆を片手に、自社の費用を「変動費」と「固定費」に分けてみてください。そして、自社の「限界利益率」と「損益分岐点」を計算してみてください。

きっと、今まで見えていなかった自社の姿が見えてくるはずです。そこからが、科学的で骨太な経営への本当のスタートです。

この記事が、日々奮闘されている中堅中小企業の経営者の皆様にとって、未来を切り拓くための一助となれば、コンサルタントとしてこれに勝る喜びはありません。 もし、自社だけでの分析に行き詰まったり、さらに踏み込んだ経営改善のアドバイスが必要だと感じられたりした際には、いつでもお声がけください。あなたの会社の成長を全力でサポートさせていただきます。

私たち唐澤経営コンサルティング事務所では、「コーチング」と「コンサルティング」を組み合わせ、中堅中小企業の経営課題解決と成長戦略の策定を強力にサポートいたします。経営に関するご相談や無料相談をご希望の方は、下記フォームよりお気軽にお問い合わせください。

経営者が抱える経営課題に関する

分からないこと、困っていること、まずはお気軽にご相談ください。

ご相談・ご質問・ご意見・事業提携・取材なども承ります。

初回のご相談は1時間無料です。

LINE・メールフォームはお好みの方でどうぞ(24時間受付中)