唐澤経営コンサルティング事務所の唐澤です。中小企業診断士・ITストラテジストの資格を持ち、20年以上にわたり、中堅・中小企業の経営戦略立案や業務改革、IT化構想策定などのコンサルティングに従事してきました。

「親の会社だから、なんとかなるだろう」

「黒字だと聞いているから、安泰なはずだ!」

もしあなたが、この感覚のまま社長の椅子に座ろうとしているなら、一度立ち止まってください。事業承継で起きる失敗は、能力不足よりも情報不足と準備不足で起きます。継いだ瞬間に、あなたは会社の資産だけでなく、負債・契約・人・信用・暗黙のルールまで一括で背負います。

現在、日本は事業承継の大波の真っ只中です。帝国データバンクの分析(全国「社長年齢」分析調査(2024年))では、全国の社長の平均年齢は2024年時点で60.7歳と過去最高を更新し続けています。

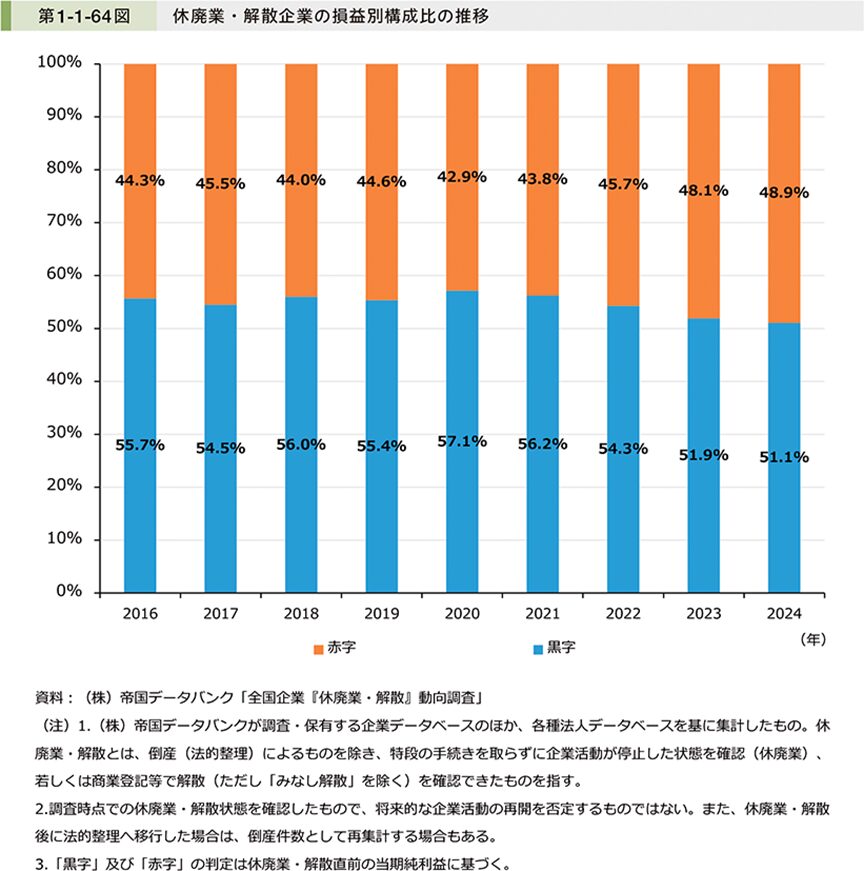

さらに、2025年版小規模企業白書によると、休廃業・解散企業のうち黒字にもかかわらず休廃業・解散した企業が2024年で51.1%と、依然として過半数を占めています。つまり、黒字だけでは未来は守れないのです。

本コラムでは、きれいごとを排して、家業を継ぐ前に必ず確認すべき7項目を実務で使えるチェックリストとして整理します。財務が苦手な方でも判断できるよう、「何を見るか」「何が危険信号か」「次に何をするか」まで落とし込みます。

あなたの人生と会社の未来を守るための羅針盤として、ぜひ最後までお読みください。

チェックリスト1:【財務】決算書の「数字」と「現金」のズレを見抜く

1) 利益が出ているのに現金が増えない会社は危険

黒字でも倒れる会社は決して例外ではありません。見るべきは損益計算書(P/L)より先に、現金の流れです。

■最低限見るポイント

- 売掛金の回収サイト:入金が遅く、支払いが先行していないか

- 在庫の質:長期滞留在庫が「資産」として残り、利益を“盛って”いないか

- 設備投資と修繕の先送り:利益が出ていても、近い将来に大きな支出が潜んでいないか

■危険信号(1つでもあれば要深掘り)

- 売上は横ばいなのに売掛金・在庫が増える

- 借入金が減らない/短期借入が常態化

- 税金・社会保険料の支払いが遅れがち(資金繰りの末期サイン)

黒字倒産については以下の記事でも解説していますので、もしよろしければお読みください。

2) 「簿外債務」と「将来債務」を洗い出す

貸借対照表に載りにくい負債は、承継後に爆発します。

■典型例

- 未払い残業代(固定残業・管理監督者扱いの誤りを含む)

- 退職金の原資不足(規程はあるが積立がない)

- リース・保証・担保提供(実態は借入に近い)

- 訴訟・クレーム・瑕疵対応の潜在費用

■次アクション

- 税理士に「実態B/S(資産の実勢評価+引当見直し)」を作ってもらう

- キャッシュフロー計算書がなければ、簡易でも作成してもらう(銀行向け資料が流用可)

チェックリスト2:【ビジネスモデル】その商品は「10年後」も売れるか?

黒字廃業が多い背景には、「利益は出ているが、将来像が描けない」現実があります。実際、前述の通り、休廃業・解散企業の黒字割合は2024年でも過半(51.1%)です。もしあなたが会社を本気で継ぐのなら、過去の延長ではなく次の柱まで見て判断してください。

1) 主力の寿命を見積もる

- 商品・サービスは、導入期/成長期/成熟期/衰退期のどこに該当するか?

- 価格決定力(値上げ耐性)があるか?

- 技術・設備・ノウハウは、更新されているか?(属人化していないか?)

2) 売上の「偏り」を数値で把握する

目安として、特定1社に売上が3割を超える場合は、経営の主導権が相手側に寄ります(値下げ・発注停止・内製化で一撃)。

私はクライアントに対して、特定の得意先に対する売上依存度が20%を超えないようにしてくださいと助言しています。特定取引先に対する依存度が高いのであれば、承継後の最優先課題は依存度の低減シナリオの策定です。

チェックリスト3:【組織・人材】「古参社員」は敵か味方か?

3つ目は、最も感情が絡み、難しい「人」の問題です。特に、あなたより年上で、先代と共に会社を作ってきた古参幹部(番頭格)との関係性は、承継後の事業の成否を分けるほど重要です。

1)キーマンは誰か?

組織図上の役職に関わらず、現場を実質的に回しているキーマンを特定してください。その人物が、あなたの社長就任に対して「協力的」なのか、それとも「懐疑的(あるいは敵対的)」なのかをしっかりと見極める必要があります。

2)先代への忠誠心 vs 新社長への反発

古参社員にとって、先代はカリスマであり恩人です。若く経験の浅いあなたが上司になることに対して、彼らが生理的な拒否感を抱くことは珍しくありません。「お手並み拝見」という冷ややかな目で見られる中で、彼らのプライドを尊重しつつ、新しい方針を打ち出すバランス感覚が求められます。

よくある失敗は、若き後継者がITなどの新知識を振りかざし、古参社員のやり方を「時代遅れ」と全否定することです。これをやると組織は一瞬で崩壊します。まずは彼らの功績を認め、「教えてもらう」姿勢を見せることが、遠回りのようで最短の掌握術です。

古参社員との関係については以下の記事でも解説していますので、もしよろしければお読みください。

チェックリスト4:【株式・法務】経営権(株)をどれだけ持てるか?

4つ目は、会社の所有権である「自社株」の問題です。中小企業経営において、「株を持っていること」と「社長であること」はセットであるべきです。

1)株式の分散状況を確認する

もし、株式が親戚や名義だけの株主に分散している場合、経営の意思決定に支障が出ます。

会社法では、重要な決議(定款変更や合併など)には「3分の2以上」の議決権が必要です。あなたが(あるいは先代と合わせて)3分の2以上を確保できていなければ、何かを変えようとしたときに、何も決められない「お飾り社長」になる恐れがあります。

2)遺留分のリスク

先代が株式をあなたに集中させようとしても、他の兄弟姉妹には最低限の遺産を受け取る権利である遺留分(遺留分)があります。 相続発生時に「株をよこせ」「買い取れ」という骨肉の争いに発展し、会社の資金が流出するケースは後を絶ちません。遺言書の有無や、相続人との関係性を今のうちに確認・調整する必要があります。

チェックリスト5:【経営者保証】連帯保証という「個人資産」のリスク

5つ目は、多くの後継者が最も恐れる「借金の連帯保証」です。

1)「経営者保証」の実態を知る

日本の中小企業融資では、経営者が会社の借金の連帯保証人になることが慣習となってきました。これを「経営者保証」と言います。万が一会社が倒産した場合、経営者個人の預金、自宅、資産も返済に充てなければなりません。つまり、会社と一蓮托生の運命を背負うことになります。

2)解除の可能性はあるか?

国は以前から「経営者保証に関するガイドライン」を背景に、保証に依存しない融資慣行を促しています(参考:政府広報オンライン)。

加えて金融庁は、2022年に「経営者保証改革プログラム」を策定し、その後も監督指針改正案や事例集の公表など、保証徴求の説明プロセスを強化しています(参考:金融庁「経営者保証に依存しない融資慣行の確立に向けた施策等について」)。

中小企業庁側でも、信用保証付き融資で保証料率の上乗せにより経営者保証を付けない選択を可能にする制度を整備しています(参考:中小企業庁Webサイト)。

■事業承継時の実務ポイント

- 「継ぐ条件として、保証の整理(解除・限定・切替)を議題にする」

- 交渉は感情ではなく、資産分離・財務の透明性・開示体制という“条件整備”で進める

- 既存保証の解除は一律ではないため、金融機関と早期に協議する(後回しにすると詰みやすい)

チェックリスト6:【先代との距離感】「院政」を敷かせないための約束

6つ目は、引退するはずの先代(親)との関係です。

1)会長室に居座り続ける先代

「あとはお前に任せる」と言いながら、毎日出社し、現場にあれこれ口を出す「会長」は、中小企業あるあるです。これでは社員は「どちらの言うことを聞けばいいのか」と迷い、二重指揮命令系統(ダブルスタンダード)が発生します。

2)権限移譲の範囲を明確にする

事業承継は、権限の委譲です。

- いつ代表権を交代するか?

- 先代はどの範囲まで関与するか?(例:大口顧客の引き継ぎのみ、新規事業はノータッチなど)

- 先代の報酬(役員退職金含む)はいくらか?

これらを口約束ではなく、書面や経営計画書として明確にしておくことが、親子喧嘩を防ぐ唯一の方法です。

チェックリスト7:【覚悟とビジョン】なぜ、あなたが継ぐのか?

最後、7つ目は最も根源的な問いです。

1)「仕方なく」継ごうとしていないか?

「他にやる人がいないから」「親に頼まれたから」という受動的な理由だけで経営者は務まりません。

経営者は孤独です。最終決定のプレッシャーは想像を絶します。その時、自分を支えるのは「この会社を通して何を実現したいか」という強い意志(ビジョン)だけです。

2)あなた独自の「付加価値」は何か?

先代のコピーになる必要はありません。むしろ、先代にはなかったあなたの強み(デジタル知識、海外経験、マーケティング力など)をどう活かすか。 守るべき伝統と、変えるべき革新。この2つを融合させ、新しい価値を生み出す「アトツギベンチャー」としての気概があるか、自問自答してください。

Q&A

Q1. 決算書を見ても、本当に会社の状態が良いのか判断する自信がありません。

A. “身内の説明”ではなく、第三者の実態評価を入れてください。税理士・公認会計士等に、実態B/S、キャッシュフロー、潜在債務の観点で簡易デューデリジェンスを依頼するのが有効です。費用はかかりますが、承継後の爆弾回避の保険料です。

Q2. 私は業界未経験で、現場の社員より知識がありません。舐められないか心配です。

A. 「知ったかぶり」が一番の悪手です。リスペクトを持って教えを請いましょう。現場の技術や知識で、ベテラン社員に勝てるはずがありません。そこで張り合うのではなく、「経営(マネジメント)」で勝負してください。現場のことは「○○さんが一番詳しいので教えてください」と敬意を持って頼り、あなたは「働きやすい環境作り」や「営業・資金調達」など、社長としての役割に徹する。そうすることで、社員の承認欲求も満たされ、信頼関係が築けます。

Q3. 先代である父が、口では「引退する」と言いつつ、全く権限を渡してくれません。

A. 「事業承継計画書」を一緒に作成し、スケジュールを可視化しましょう。口頭での議論は感情論になりがちです。「5年後、10年後の会社をどうするか」という未来の話を軸に、計画書を作成します。「銀行からも計画書の提出を求められている」と第三者を理由にするのも有効です。計画の中で「○年○月に代表権交代」と明文化し、既成事実化していくプロセスが重要です。

Q4. 経営者保証が怖くて継げません。

A. 近年は“保証に依存しない融資慣行”へ政策的に動いています。金融庁の改革プログラムや、中小企業庁の制度整備により、保証を付けない/限定する方向の枠組みが拡充しています。ただし自動解除ではないため、承継の前後で金融機関と「保証の整理」を交渉議題にしてください。

Q5. 何から着手すればよいですか?

A. 優先順位は「財務の実態→株式→保証→人」です。この順番を間違えると、後から取り返せない問題(株・保証・人)で詰みます。まずは「見える化」から始めてください。

おわりに:事業承継は「第二の創業」である

ここまで、厳しい現実やリスクについてお話ししてきました。少し怖くなった方もいるかもしれません。しかし、これらを事前にチェックし、対策を打てるあなたであれば、決して恐れることはありません。

既存の会社を継ぐことには、ゼロから起業するスタートアップにはない、絶大なメリットがあります。

それは、「信頼」「顧客」「技術」「従業員」という、先代が血のにじむ努力で積み上げてきた経営資源が最初から手元にあるということです。これらは、お金を出しても一朝一夕には買えないものです。

事業承継とは、単なるバトンタッチではありません。先代が築いた土台の上に、あなたの色を加え、さらに大きな価値を社会に提供する「第二創業」のチャンスなのです。

本コラムのチェックリストを活用し、不安要素を一つずつ潰していってください。そして、準備が整ったならば、胸を張ってその座に座ってください。日本の中小企業の未来は、あなたの双肩にかかっています。 もし、チェックリストの中で「判断がつかない」「具体的な解決策が知りたい」という項目があれば、いつでもご相談ください。20年の経験を持つパートナーとして、あなたの孤独な決断に寄り添い、全力でサポートすることをお約束します。

私たち唐澤経営コンサルティング事務所では、「コーチング」と「コンサルティング」を組み合わせ、中堅・中小企業の経営課題解決と成長戦略の策定を強力にサポートいたします。経営に関するご相談や無料相談をご希望の方は、下記フォームよりお気軽にお問い合わせください。

経営者が抱える経営課題に関する

分からないこと、困っていること、まずはお気軽にご相談ください。

ご相談・ご質問・ご意見・事業提携・取材なども承ります。

初回のご相談は1時間無料です。

LINE・メールフォームはお好みの方でどうぞ(24時間受付中)